اوراق قرضه آمریکا چیست؟

برای بسیاری از فعالان بازار ارز بخصوص کسانی که به روش های فاندامنتال اهمیت بیشتری می دهند اطلاع و آگاهی از بازار اوراق قرضه آمریکا اهمیتی دو چندان دارد چرا که بازار سهام و بازدهی اوراق قرضه رابطه ای معکوس داشته و این رابطه به وسیله نرخ بهره فدرال امریکا تعیین و تنظیم می شود .

ورقه قرضه (Bond) یک سند بدهی است . زمانیکه شما یک ورقه قرضه را می خرید در واقع شما پولتان را به دولت ، شهرداری ، یک شرکت سهامی ، موسسات فدرال یا دیگر موسساتی که بعنوان منتشر کننده شناخته شده اند قرض می دهید . در ازای این وام ، ناشران اوراق قرضه متعهد به پرداخت بهره ای مشخص در طول زمان اوراق قرضه و همچنین اصل آن در زمان سررسید می باشند .

در این میان انواع اوراق قرضه ای که شما می توانید انتخاب کنید عبارتند از :

اوراق قرضه دولتی امریکا ، اوراق قرضه شهرداری ها ، اوراق قرضه شرکتها ، اوراق قرضه با پشتوانه دارایی یا رهنی ، اوراق قرضه موسسات فدرال و اوراق قرضه دولت های خارجی.

اوراق قرضه در کشور آمریکا بنام Bond در کشور آلمان بنام Bund و در کشور انگلیس بنام Gilt شناخته می شوند .

برای نرخهای وام بلند مدت ، بازار اوراق قرضه (Bond) را داریم . معاملهگرانی که اوراق خزانه داری (Treasury Bonds) را خرید و فروش میکنند ، بازده اوراق (Yield) را بر اساس انتظاراتی مانند تورم و رشد اقتصادی ، بالا و پایین میبرند . وقتی بازده این اوراق افزایش مییابد ، نرخ وامهای رهنی ۳۰ ساله و سایر وامهای مرتبط با بازدهی اوراق خزانه بلند مدت و همچنین نرخهای مربوط به دیگر اوراق قرضه منتشر شده توسط دولتهای ایالتی ، محلی و شرکتها افزایش مییابند . سقوط بازده اوراق خزانهداری دقیقا عکس این اتفاق را سبب میشود .

انواع اوراق قرضه و ناشران آن

1 – اوراق قرضه خزانه داری آمریکا (U.S. Treasury )

زمانیکه هزینه های دولت فدرال امریکا از مالیات های دریافتی بیشتر می شود جبران این کسری توسط انتشار اوراق خزانه داری امریکا صورت می پذیرد . این اوراق خود به سه دسته تقسیم می شوند :

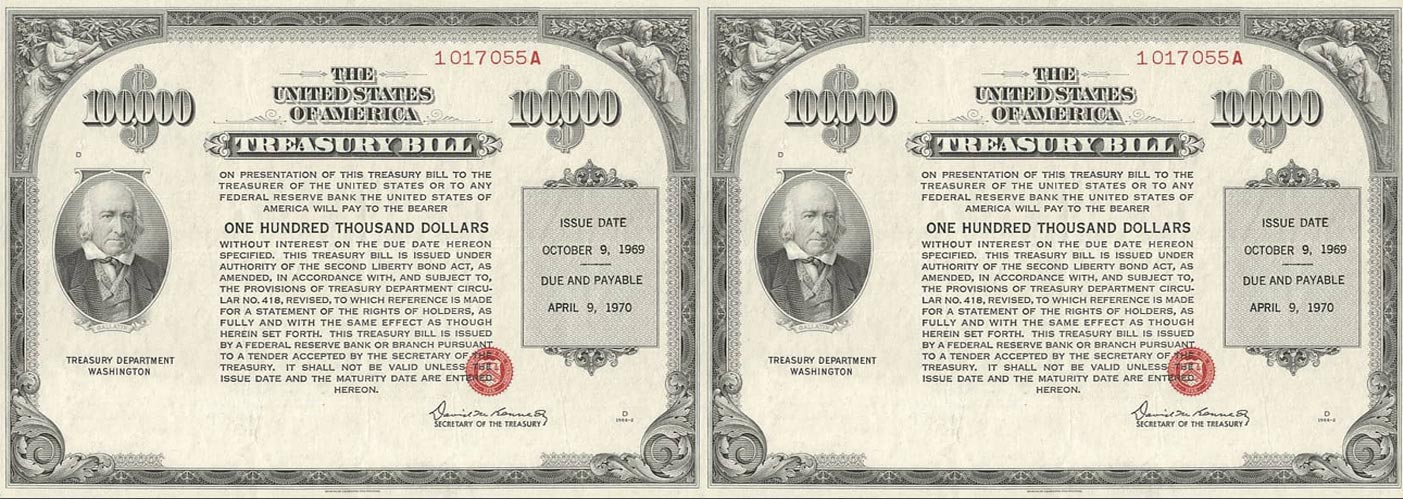

1-1 : اوراق خزانه (T-Bills) : در سررسیدهای چند روزه تا ۵۲ هفته ای منتشر می شوند و معمولا با کسر (تخفیف) فروخته می شوند و اختلاف آن با مبلغ اسمی معرف بهره آن می باشد .

1-2 : اسناد خزانه (T-Notes) : در سررسیدهای ۲ ، ۳ ،۵ ، ۷ و ۱۰ سال منتشر می شوند و بهره آن در هر ۶ ماه پرداخت می گردد . قیمت این اوراق در حراج ممکن است با صرف ، کسر و یا همان ارزش اسمی فروخته شود .

1-3 : اوراق قرضه خزانه (T-Bonds) : معمولا در سررسید ۳۰ ساله منتشر می گردد و بهره آن نیز هر ۶ ماه پرداخت می گردد . قیمت این اوراق در حراج ممکن است با صرف ، کسر و یا همان ارزش اسمی فروخته شود.

1-4 : اوراق قرضه ضد تورم (TIPS) : نوع خاص دیگری از اوراق قرضه نیز توسط دولت امریکا منتشر می شود که بنام اوراق قرضه ضد تورم (TIPS) شناخته می شود . سررسید این نوع اوراق ۵ ، ۱۰ و ۲۰ ساله می باشد که بهره آن هر ۶ ماه یکبار پرداخت می گردد . اصل مبلغ با توجه به نرخ بهره در هر سال اصلاح می گردد .

چند نکته

1 – نکته جالب در مورد این اوراق این است که تمامی آنها به صورت الکترونیکی بوده و همانند روش فیزیکی یا کاغذی مانند اوراق مشارکتی که در داخل ایران منتشر می شود نمی باشد .

2 – حداقل خرید این اوراق در امریکا ۱۰۰ دلار و حداکثر آن ۵ میلیون دلار می باشد .

از مزایای این اوراق عاری از ریسک بودن آنها می باشد . قیمت این اوراق بر مبنای عدد ۱۰۰ و با ۶ رقم اعشار نشان داده می شود . برای آگاهی از چگونگی فروش این اوراق با صرف یا کسر به مثال جدول زیر توجه کنید :

| شرایط | نوع اوراق | بازده در حراج | نرخ بهره | قیمت | توضیح |

| با تخفیف | 30 – Year Bond | 4.35% | 4.25% | 98.333317 | زیر قیمت معادل با 4.35٪ بازده |

| با صرف | 30 – Year Bond | 3.99% | 4.25% | 104.511963 | قیمت بالاتر معادل با 3.99٪ بازده |

2 – اوراق قرضه شهرداری (Municipal Securities)

بیش از ۵۰ هزار ایالت ، دولت محلی و آژانس های وابسته به آنها در امریکا وجود دارند که جهت ساخت ، بهبود و تعمیرات مدارس ، خیابانها ، بزرگراهها ، بیمارستانها ، پل ها ،خانه های ارزان قیمت ، سیستم آب و فاضلاب ، بنادر ، فرودگاهها و بسیاری دیگر از مکان های عمومی اقدام به انتشار اوراق قرضه آمریکا و تدارک وجوه می نمایند . از مزایای این اوراق معافیت مالیاتی آنها می باشد .

3 – اوراق قرضه شرکتها (Corporate Bond )

این اوراق توسط شرکتها برای افزایش سرمایه جهت تامین مالی در امکانات ، تجهیزات ، تحقیق ، توسعه ، تکنولوژی های جدید و توسعه عمومی تجارت منتشر می شوند . از مزایای این اوراق بالاتر بودن نرخ بهره آن نسبت به اوراق قرضه دولتی می باشد .

4 – ابزارهای بازار پول (Money Market Instruments)

اغلب اوراق قرضه جهت تامین مالی پروژه های بلند مدت منتشر می شوند چنانچه این اوراق به صورت کوتاه مدت انتشار یابد تحت عناوین زیر قرار می گیرند :

برات های تضمین شده بانکی (Bankers Acceptances)

اوراق تجاری (Commercial Paper)

گواهی های سپرده (Certificates Of Deposit) یا همان CDs ها

5 – اوراق قرضه با پشتوانه رهنی (Mortgage-Backed Securities ) یا MBS

این اوراق توسط موسسات دولتی مانند Gennie Mae یا موسسات مورد حمایت دولت مانند Fannie Mae و Freddie Mac منتشر می شوند . در واقع این موسسات این اوراق را به پشتوانه مجموعه از وام های رهنی بخش مسکن (که ممکن است این وام ها را خود داده باشند یا آنها را از دیگر بانکها خریده باشند) که در ترازنامه خود دارند منتشر می کنند ( فرایند تبدیل وام به اوراق قرضه یا Securitizing ) و پس از فروش آنها به سرمایه گذاران وجوه حاصله را مجددا وارد چرخه پرداخت وام مسکن می کنند . در واقع با این اقدام وجوه لازم جهت پرداخت به متقاضیان وام مسکن فراهم می گردد .

از مزایای خرید اوراق قرضه با پشتوانه رهنی ، بازگشت قسمتی اصل و فرع آن در پایان هر ماه می باشد در حالیکه در سایر اوراق قرضه اصل مبلغ فقط در سررسید قابل دریافت است .

6 – اوراق قرضه با پشتوانه دارایی (Asset-Backed Securities) یا ABS

فرایند وجودی این اوراق همانند MBS است با این تفاوت که به جاری پشتوانه “رهن یا وام مسکن” از دارایی های دیگری از قبیل بدهی کارت اعتباری ، وام های پرداختی بابت خودرو ، وام های پرداختی بابت لوازم منزل ، لیزینگ تجهیزات ، حسابهای دریافتنی ، وام های پرداختی به موسسات تجاری کوچک و سایر وام ها استفاده می شود . ناشران این اوراق موسسات می باشند .

اعتبار اوراق قرضه

در آمریکا سه شرکت وجود دارند که اوراق قرضه را درجه بندی می کنند و به اصطلاح به آنها اعتبار می دهند .

این سه شرکت عبارتند از Moody’s Investor Service ، Standard and Poor’s Ratings Services و Fitch IBCA .

بطور کلی رابطه اعتبار اوراق قرضه با نرخ بهره آن رابطه ای معکوس است یعنی هر چه اعتبار اوراق قرضه بیشتر باشد نرخ بهره آن کمتر است و بالعکس . جدول زیر شامل علائم مورد استفاده برای اعتبار دهی توسط 3 شرکت مذکور می باشد :

| Moody’s | S&P | Fitch | اعتبار ریسک |

| Aaa | AAA | AAA | رتبه اول |

| Aa | AA | AA | عالی |

| A | A | A | بالاتر از متوسط |

| Baa | BBB | BBB | پایین تر از متوسط |

| Ba | BB | BB | دارای ریسک |

| B , Caa | B , CCC , CC , C | B , CCC , CC , C | بسیار ریسکی |

| Ca , C | D | DDD , DD , D | نکول در سررسید |

دلایل افزایش و کاهش در بازدهی اوراق قرضه خزانه داری

دلایل افزایش نرخ بازدهی

فروش اوراق قرضه بعلت خرید سهام و دارایی های پر ریسک (ریسک پذیری)

فروش اوراق قرضه بخاطر انتظارات تورمی

پیش بینی افزایش نرخ بهره توسط بانک مرکزی (سیاست انقباضی)

دلایل کاهش نرخ بازدهی

خرید اوراق قرضه بعلت شرایط ریسک گریزی

پیش بینی کاهش نرخ بهره بانک مرکزی (سیاست انبساطی)

انواع حراج اوراق قرضه

اوراق خزانه 10 , 20 , 30 ساله اوراق قرضه ای هستند که توسط دولت ایالات متحده منتشر می شوند و دارای سررسیدهای 10 , 20 , 30 ساله هستند . خزانه داری های 10 , 20 , 30 ساله تا زمان سررسید هر شش ماه بهره پرداخت می کنند و در سررسید ارزش اسمی اوراق را پرداخت می کنند. بازده نتایج این اوراق ماهانه منتشر می شود.

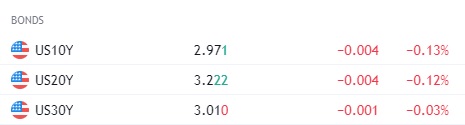

1 – حراج اوراق قرضه 10 ساله یا 10Y Bond Auction : بالاترین بازدهی اوراق قرضه 10 ساله که دولت در حراج فروخته است و نسبت پیشنهاد به پوشش حراج . این اوراق در سایت Trading View با نماد US10Y نمایش داده می شود .

2 – حراج اوراق قرضه 20 ساله یا 20Y Bond Auction : بالاترین بازدهی اوراق قرضه 20 ساله که دولت در حراج فروخته است و نسبت پیشنهاد به پوشش حراج . این اوراق در سایت Trading View با نماد US20Y نمایش داده می شود .

3 – حراج اوراق قرضه 30 ساله یا 30Y Bond Auction : بالاترین بازده اوراق قرضه 30 ساله که دولت در حراج فروخته است و نسبت پیشنهاد به پوشش حراج. این اوراق در سایت Trading View با نماد US30Y نمایش داده می شود .

نتایج حراج در قالب «X.XX|XX» گزارش میشود . عدد اول از سمت راست بالاترین نرخ بهره اوراق قرضه فروخته شده است و عدد دوم نسبت پیشنهاد به پوشش (تعداد پیشنهادهای ارائه شده در هر پیشنهاد پذیرفته شده) است.

بازده توسط سرمایه گذاران بازار اوراق قرضه تعیین می شود و بنابراین می توان از آنها برای رمزگشایی چشم انداز سرمایه گذاران در مورد نرخ بهره آتی استفاده کرد . نسبت پیشنهاد به پوشش نشاندهنده نقدینگی و تقاضای بازار اوراق قرضه است که میتواند برای سنجش اعتماد سرمایهگذاران استفاده شود .

قیمت و نرخ بهره اوراق قرضه خزانه داری در حراجی تعیین می شود که در آن به صورت اسمی ، حق بیمه یا تخفیف به اسم تعیین می شود . اگر بازده تا سررسید (YTM) بیشتر از نرخ بهره باشد ، قیمت اوراق با تخفیف منتشر می شود . اگر YTM برابر با نرخ بهره باشد، قیمت برابر با Par خواهد بود . در نهایت ، اگر YTM کمتر از نرخ بهره باشد، قیمت اوراق قرضه خزانه داری با قیمت بالاتر فروخته می شود .

در یک حراج ، یک پیشنهاد دهنده می تواند تا سقف 5 میلیون دلار اوراق قرضه را با مناقصه غیر رقابتی یا حداکثر تا 35 درصد از مبلغ پیشنهادی اولیه را با مناقصه رقابتی خریداری کند . علاوه بر این ، اوراق قرضه با افزایش 100 دلاری فروخته می شود و حداقل خرید آن 100 دلار است .

Treasury Direct چیست؟

Treasury Direct (خزانه داری مستقیم ) پلت فرم آنلاینی (https://www.treasurydirect.gov ) است که از طریق آن سرمایه گذاران می توانند اوراق بهادار دولت فدرال را مستقیماً از خزانه داری ایالات متحده خریداری کنند .

انواع اوراق بهادار خزانه داری موجود از طریق Treasury Direct عبارتند از :

اسناد خزانه

اسکناس های خزانه داری

اوراق خزانه

اوراق پس انداز سری I

اوراق قرضه پس انداز سری EE

اوراق بهادار محافظت شده از تورم خزانه داری (TIPS)

سیستم معاملاتی Treasury Direct بانکها ، کارگزاران و معاملهگران را به عنوان واسطه حذف میکند و باعث صرفهجویی در پول سرمایهگذاران در کمیسیون و کارمزد میشود.

اوراق بهادار خزانه داری از طریق فرآیند حراج فروخته می شود که نرخ و بازده اوراق را تعیین می کند . سرمایه گذاران می توانند پیشنهادهای رقابتی یا غیر رقابتی ارائه دهند. مناقصه گران رقابتی نرخ ، بازده یا حاشیه تخفیفی را که می پذیرند مشخص می کنند . مناقصه گران غیررقابتی موافقت می کنند که نرخ ، بازده یا حاشیه تخفیف را که مزایده تعیین می کند، بپذیرند.

در پایان مزایده ، خزانه داری ابتدا اوراق بهادار را برای همه پیشنهاد دهندگان غیررقابتی منتشر می کند ، سپس برای پیشنهاد دهندگان رقابتی از کمترین پیشنهاد تا بالاترین پیشنهاد، تا زمانی که کل اوراق بهادار پیش بینی شده توسط آن مزایده را منتشر کند . همه مناقصه گران پذیرفته شده شرایط بالاترین پیشنهاد پذیرفته شده را دریافت می کنند. حداقل سرمایه مورد نیاز در بازار Treasury Direct برابر 100دلار است .

نحوه باز کردن حساب Treasury Direct

برای افتتاح حساب Treasury Direct ، سرمایه گذاران باید یک شماره تامین اجتماعی یا شماره شناسایی کارفرما (EIN) ، یک آدرس ایالات متحده ، یک حساب چک یا پس انداز برای انتقال وجه به و از یک حساب Treasury Direct ، یک آدرس ایمیل و یک مرورگر وب ایمن داشته باشند . افراد ، مؤسسات، شرکتها ، شرکتهای تضامنی ، شرکتهای با مسئولیت محدود (LLC) ، مالکان انحصاری و املاک نیز میتوانند حساب Treasury Direct ایجاد کنند .

می توانید از IRS یا اداره مالیات ایالتی خود بخواهید که بازپرداخت مالیات شما را مستقیماً به حساب Treasury Direct شما واریز کند و از وجوه برای خرید اوراق بهادار استفاده کند .

البته، سرمایه گذاران همچنان می توانند اوراق بهادار خزانه داری را از طریق کانال های سنتی مانند کارگزاری ها یا بانک ها خریداری کنند ، حتی اگر یک حساب Treasury Direct ایجاد کنند. با این حال ، متخصصان مالی نمی توانند از طریق سیستم برای مشتریان اوراق بهادار بخرند .

ملاحظات ویژه برای Treasury Direct

فقط شماره های جدید را می توان از طریق Treasury Direct خریداری کرد . اوراق بهادار خزانهداری معمولاً از برنامهای برای انتشار این شمارههای جدید پیروی میکنند که به عنوان اوراق خزانهداری در حال اجرا نیز شناخته میشوند . به خزانههایی که قبل از آخرین اوراق یا اوراق قرضه منتشر شده با سررسید خاص منتشر میشوند ، به عنوان اوراق خزانهای خارج از دوره زمانی که از Treasury Direct خارج میشوند ، نامیده میشوند . به عنوان مثال ، صورتحساب 52 هفته ای هر چهار هفته یک بار به حراج گذاشته می شود، در این زمان اسکناس های 52 هفته ای قبلی فقط برای معامله در بازار ثانویه در دسترس خواهند بود .

سوالات متداول

1 – آیا بازده اوراق خزانه همیشه با افزایش نرخ بهره توسط فدرال رزرو افزایش مییابد ؟

خیر . بازده کوتاه مدت و میان مدت نرخ وجوه فدرال رزرو را دنبال میکنند . اما بازده اوراق بلند مدت خزانهداری نسبت به انتظارات تورمی و همچنین پیشبینی نرخ وجوه فدرال واکنش بیشتری نشان میدهد . هنگامی که فدرال رزرو نرخها را افزایش میدهد ضرورتا بازدهی اوراق طولانی مدت افزایش پیدا نمیکنند .

2 – شرایط سررسید اسناد خزانه چیست؟

اسناد خزانه داری آمریکا اوراق قرضه دولتی کوتاه مدت هستند و با 5 دوره منتشر می شوند. این شامل 4، 8، 13، 26 و 52 هفته است.

3 – اگر صاحب اسناد خزانه داری باشم چه نوع سودی دریافت خواهم کرد؟

تنها سود پرداختی زمانی خواهد بود که صورت حساب سررسید شود . در آن زمان ، ارزش اسمی کامل به شما داده می شود . اسکناس ها اوراق قرضه کوپن صفر هستند که معمولا با تخفیف فروخته می شوند و تفاوت بین قیمت خرید و مبلغ اسمی ، سود انباشته شماست.

4 – چگونه می توانم اسناد خزانه بخرم؟

اسناد خزانه داری ایالات متحده طبق برنامه منظم حراج می شود . افراد می توانند با استفاده از وب سایت Treasury Direct از دولت اسکناس خریداری کنند . ثبت نام رایگان است و مانند یک حساب کارگزاری عمل می کند که اوراق قرضه شما را نگه می دارد . علاوه بر مناقصه در مورد موضوعات جدید ، شما همچنین می توانید سرمایه گذاری مجدد در اوراق بهادار با همان نوع و مدت انجام دهید . به عنوان مثال ، میتوانید از درآمد حاصل از یک صورتحساب سررسید ۵۲ هفتهای برای خرید اسکناس ۵۲ هفتهای دیگر استفاده کنید . برخی از شرکتهای کارگزاری نیز ممکن است اجازه تجارت در اوراق خزانه ایالات متحده را بدهند.

5 – کپی کاغذی من از T-Billی که خریدم کجاست؟

اسکناس ها و سایر اوراق قرضه دولتی دیگر بر روی کاغذ منتشر نمی شوند و فقط به صورت دیجیتالی از طریق Treasury Direct یا کارگزار شما در دسترس هستند .

6 – اوراق قرضه با اسناد خزانه چه تفاوتی دارد؟

اوراق قرضه کوتاه مدت دولتی با سررسید یک ساله یا کمتر است و بدون پرداخت کوپن با تخفیف فروخته می شود . اسکناس های T نشان دهنده سررسیدهای میان مدت 2 ، 3 ، 5 ، 7 و 10 ساله هستند. این اوراق به مبلغ (100 دلار) صادر می شود و سود شش ماهه پرداخت می کند . اوراق قرضه T در غیر این صورت با اسکناس های T یکسان هستند اما دارای سررسید 30 ساله (یا در برخی موارد بیشتر) هستند .